Наиболее популярное, среди предприятий малого бизнеса – УСН, то есть льготный режим налогообложения позволяет вести бухгалтерский учет по упрощенной системе и соответственно отчитываться оп значительно меньшему количеству налогов, размер которых в разы отличается от аналогичной системы ОСНО. Переход на УСН строго регламентирован законодательством, в частности – необходимо верно составить заявление о переходе на УСН.

Содержание:

Можно ли самостоятельно заполнить бланк заявления на УСН

Правильно поданное заявление о переходе на УСН – это гарантия того, что будут отсутствовать штрафные санкции и прочие неприятности при подаче и исправлении бланка. О переходе на УСН необходимо заполнить бланк установленной формы в 2-х экземплярах, в котором будет обязательно отмечен исходящий номер.

Переход на УСН

Чтобы подготовить бланк на переход с одной системы налогообложения на другую совсем необязательно обращаться к специалистам в отрасли юриспруденции. На сегодняшний день существует огромное количество разъяснений, которые можно брать в основу при заполнении бланка. Более того, нормативная база достаточно четко регламентирует порядок перехода с иной системы налогообложения на УСН, так что, руководствуясь рекомендациями и законом, бланк перехода можно заполнить самостоятельно.

Для чего переходить на УСН?

Компания самостоятельно принимает решение о переходе на ту или иную систему налогообложения, как во время регистрации, так и в ходе деятельности.

Смысл перехода с одной системы налогообложения на иную в том, что каждый из субъектов ведения хозяйственной деятельности самостоятельно принимает решение, какой из режимов ему наиболее удобен и выгоден.

Конечно же, упрощенная система налогообложения выгодна всем, так как с ее применением регулярные взносы по налогам становятся значительно меньше. Особенно такая система удобна тем компаниям, которые имеют небольшой оборот. Вместе с количеством и уровнем налогов, при такой системе налогообложения, уменьшается, и необходимость вести большой объем документов.

Применение упрощенной системы налогообложения позволяет освободится от общей системы налогообложения, а именно:

- От уплаты НДФЛ в отношении доходной части предприятии.

- От уплаты налога на имущество физического лица.

- От уплаты НДС, кроме того, который должен уплачиваться при ввозе товара на таможне.

Критерии перехода на «упрощенку»

Законодательством установлено, что переход на упрощенный вид налогообложения возможен при соблюдении определенных сроков, как при организации субъекта хозяйствовании, так и при ведении деятельности, переходя из одного режима налогообложения на другой.

Добровольное изменение упрощенного режима возможно только при условии, что календарный год уже окончен. Однако важно знать, что если по итогу работы показатели будут превышать установленные, то с момента их превышения будет необходимость осуществить обратный переход – с УСН к ОСНО.

Важно отметить, что право пользования УСН подразумевает соответствие определенным критериям, а именно:

- Компания, за первые 9 месяцев, начиная с 01.01.2017 года не должна иметь доходы свыше 59805000000 рублей, не учитывая кредитных инвестиций.

- В компании не может трудиться более 100 человек.

- Начиная с 01.01.2017 года, амортизация основных средств не должна быть больше чем 150000000 рублей.

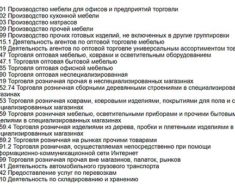

- Фирма, которая переходит на УСН не должна относится к таким структурам как НПФ, банковское учреждение, инвестиционный фонд, страховая компания, лобард, производитель акциза, участник рынка ценных бумаг и прочее.

- Компания не должна занимать предоставлением услуг в игорном бизнесе, не должна заниматься добычей полезных ископаемых, а также реализацией полезных ископаемых.

- Доля иных компаний в уставе не более 25%. При этом, компания не должна иметь дочерних предприятий и представительств.

В какие сроки осуществляется переход

Переход из одной системы налогообложения на другую подразумевает:

- Переход на УСН при организации бизнеса с истока, при наличии предоставленного заявления об УСН, а также при регистрации ИП и ООО, параллельно с направлением необходимого пакета документов для регистрации таких видов деятельности.

- Подачу заявления о переходе сроком до 30 календарных дней со дня регистрации предприятия в органы ИФНС по месту регистрации субъекта.

- Переход с ЕНВД с обязательным уведомлением в начале месяца о необходимости перейти на УСН.

В целом, заявление на переход необходимо предоставить в контролирующий орган до 31 декабря. Если вовремя не оповестить налоговую службу о переходе, упрощенную систему налогообложения применять со следующего года нельзя. Если речь идет о новосозданном предприятии, то не менее чем после 30 дней необходимо уведомить налоговую о желании использовать упрощенный режим.

Какие налоги платит ИП? Давайте рассмотрим все аспекты налогообложения.

Здесь вы узнаете, может ли работать ИП с НДС, какие еще налоги он платит.

Какие налоги платит ООО? Об этом подробнее можно ознакомиться тут.

Основные принципы начисления налогов при использовании спецрежима

УСН в большей степени применима к деятельности малых предприятий, так как позволяет делать налоговые обязательства меньшими. Более того, те субъекты, которые используют специальный режим налогообложения, могут не осуществлять отчисления в уплату НДС, налога на прибыль, а также налога на имущество. Также, такие предприниматели могут претендовать на послабление уплаты налога на доходы, которые отчисляются с заработной платы.

Необходимо отметить, что ставка по упрощенной системы подразумевает обложение налоговым обязательством в 15% при уменьшении доходной части на величину расхода или же ставку 6% при учете одних лишь доходов предприятия. Применять ту или иную ставку, каждый предприниматель решает самостоятельно.

Заявление о переходе на УСН – пример и образец

Переход на упрощенную систему налогообложения целесообразно совершать только посредством оформления заявления, при этом, важно заполнить именно тот бланк – 6.2-1. При этом, заполненное заявление подается в налоговый орган. В заявлении необходимо :

| п/п | Графы | Суть |

|---|---|---|

| 1 | Представление в налоговый орган | Указать код ИНН |

| 2 | Код причины постановки на учет | Для индивидуального предпринимательства, данный пункт остается без внесения изменений. |

| 3 | Признак налогоплательщика | Вписывается только одна из наиболее подходящих цифр, а именно:

|

| 4 | Переход на упрощенную систему налогообложения | Это поле подразумевает проставление определенных значений, а именно:

|

| 5 | Завершение заполнения | После проставления всех кодов, необходимо проставить процент отчислений, например – 6% с доходной части или 15 % при вычете из дохода, уменьшенного на расход предприятия. |

| 6 | Период | Вписывается текущий год |

| 7 | Приложение | Указывается в обязательном порядке:

|

Также необходимо, при уведомлении о переходе:

- Объект налогообложения.

- Остаточную стоимость за 9 месяцев по основным средствам.

- Доходы, по состоянию на третий квартал, не превышающие 45000000 рублей.

Важно отметить, что документы подготавливаются в двух экземплярах, на одном из которых налоговая служба ставит свою отметку. При возникновении, каких либо разногласий или прочих вопросов, можно подать подтверждение действий относительно перехода на упрощенную систему налогообложения.

Скачать пример заявления на УСН

Примечательно, что УСН – это добровольное решение каждого из субъектов хозяйствования, именно поэтому налоговый орган не уведомляет налогоплательщика о том, есть у него возможность перейти на упрощенную систему налогообложения или нет. Потому, каждой компанией самостоятельно устанавливается факт необходимости перехода на УСН, регламентированный законодательством.

Использование упрощенной системы налогообложения позволяет оптимизировать собственные затраты, а значить скоординировать свою деятельность намного продуктивнее, особенно в рамках небольшого бизнеса.

Поделитесь в соц.сетях: