Приобретение недвижимости в ипотеку в подавляющем числе случаев требует от заемщика первоначальный взнос. Внесенные средства выступают гарантом платежеспособности клиента и позволяют банку предложить ему более выгодные условия кредитного договора за счет участия в приобретении собственных средств покупателя.

Приобретение недвижимости в ипотеку в подавляющем числе случаев требует от заемщика первоначальный взнос. Внесенные средства выступают гарантом платежеспособности клиента и позволяют банку предложить ему более выгодные условия кредитного договора за счет участия в приобретении собственных средств покупателя.

Сохраняется ли данное требование при рефинансировании ипотечного займа – зависит от ряда факторов. Рассмотрим, нужен ли первоначальный взнос при рефинансировании ипотеки и каков будет его размер?

Содержание:

Что такое рефинансирование ипотеки

Рефинансирование ипотечного займа подразумевается получение нового кредита на более выгодных условиях, за счет которого погашается задолженность заемщика по договору ипотеки. Возврат заемных средств производится по второму кредитному договору, условия которого позволяют заемщику значительно сэкономить на выплате процентов.

При заключении договора рефинансирования ипотеки сохраняется ряд аспектов, присущих первоначальному договору:

- Кредит является целевым, выданным на приобретение недвижимости;

- Займ обеспечен залогом недвижимости, как правило, в ее качестве выступает покупаемая квартира. В связи с этим повторяется процедура ее оценки;

- Сохраняются требования к клиенту, его платежеспособности.

Требование первоначального взноса может как сохраниться, так и отсутствовать. Рассмотрим оба варианта.

Рефинансирование ипотеки без первоначального взноса. Предоставление ипотечного займа без вложения собственных средств является большой редкостью на рынке кредитования, но существует. Наиболее часто это наблюдается при приобретении строящейся недвижимости. Подобные займы отличаются повышенными процентными ставками, что заставляет их владельцев задуматься о рефинансировании.

При обращении в другой банк за перекредитованием заемщик может столкнуться с требованием внести до 15-20% собственных средств от суммы займа – данные критерии являются наиболее распространенными и применяются ведущими российскими банковскими организациями.

Если займ был взят недавно, то внесение ежемесячных платежей за короткий срок еще не накопило данную сумму. Следовательно, для заключения договора перекредитования потребуется внести недостающую сумму.

Рефинансирование ипотеки с первоначальным взносом. Запрос на перекредитование поступает от заемщика, который при взятии ипотеки уже внес первый взнос. Существующая ипотека удовлетворяет требованиям о пропорциональности заемных и собственных средств и, следовательно, при перекредитовании внесения дополнительных средств не потребуется.

Когда выгодно перекредитование

Рефинансирование кредитов связано с некоторыми расходами, в том числе и временными. Это ставит под вопрос реальную финансовую выгоду проведения подобной процедуры. Ведь главной целью перекредитования является снижение расходов на выплату ипотечного займа. Что необходимо учитывать, что соблюсти этот критерий:

- Процентная ставка по ипотеке при рефинансировании должна быть ниже предыдущей на 2-3%. Этот показатель может быть снижен до 1,5% при перекредитовании на раннем сроке выплат и быть не менее 2,5% при выплате долга примерно наполовину;

- Рефинансировать займ в конце срока выплат нелогично. При аннуитетных платежах все проценты по кредиту будут выплачены в первое время. Смена процентной ставки при выплате ипотеки на 2/3 не даст практически никакой выгоды, а за счет дополнительных расходов может привести и к убыткам;

- Оформляя договор перекредитования, важно убедиться в его целевом назначении. В качестве цели должно быть прописано погашение ипотечного займа на приобретение жилья. Только в этом случае возможно получить налоговый вычет за покупку жилья;

- При выборе – уменьшить сумму ежемесячного платежа или срок кредитования – предпочтительнее выбрать второе. Сокращение срока выплат позволяет существенно сэкономить на процентах банку;

- Процесс перекредитования требует дополнительных расходов. Это повторная оценка квартиры, снятие обременения и его наложение для другого банка. Досрочное закрытие займа в первом банке может быть осложнено штрафом, если такой прописан в договоре.

На каких условиях возможно рефинансирование

Для заключения договора рефинансирования банки выдвигают определенные требования к заемщику, первоначальному договору ипотеки и залоговой недвижимости.

Требования к заемщику:

- Трудоустроенность и платежеспособность подтверждаются выпиской из трудовой книжки и справкой о доходах по форме 2-НДФЛ;

- Соответствие возрастному цензу (как правило, 21 год на момент взятия, не более 65 лет на момент полного погашения);

- Гражданство РФ.

Требования к договору ипотеки в первом банке:

- Возможность досрочного полного погашения займа;

- Согласие банка на проведение подобного погашения (для него требуется получить расчет о точной сумме долга).

Требования к залоговой недвижимости:

- Отсутствие обременений (за исключением ее нахождения в залоге у первого банка, который будет снят с погашением долга);

- Ликвидность — соответствие размеру взятого займа. Определяется в ходе независимой оценки недвижимости со стороны специализированных оценочных компаний.

Банк, предоставляющий услугу рефинансирования, также будет рассматривать размер выдаваемого кредита и соотносить его со стоимостью залоговой недвижимости. Если первый займ брался без первоначального взноса и ипотека находится в стадии выплаты самых первых ежемесячных платежей, то банк может отказать в перекредитовании или поставит в качестве условия первый взнос в определенном размере.

Условия банков

Рассмотрим, каковы требования основных российских банков относительно размеров первоначального взноса по ипотеке:

|

Банк |

Размер первоначального взноса при рефинансировании |

| Сбербанк России | 20% от стоимости залоговой недвижимости по оценке |

| ВТБ 24 | От 20 до 50% от стоимости закладываемой недвижимости в зависимости от возможности предоставления документов о платежеспособности |

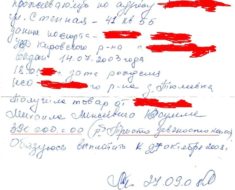

| Россельхозбанк | 20% при покупке квартиры, договоре долевого участия, 15% при приобретении дома с участком |

| Газпромбанк | 15% при покупке квартиры на вторичном рынке, 20% при приобретении новостройки |

Требование к первоначальному взносу – это условие, помнить о котором необходимо не только при получении ипотеки, но и ее рефинансировании. Если первоначальный ипотечный договор был заключен без внесения собственных средств заемщика, то стоит быть готовым к тому, что об этом попросит банк, предоставляющей услугу перекредитования.

Поделитесь в соц.сетях: