На сегодняшний день все официально трудоустроенные работники обязаны платить налог на доходы физических лиц. Но данный платеж осуществляется не самостоятельно, а через налогового агента.

Обычно им является работодатель – индивидуальный предприниматель или же организация.

В некоторых отдельных случаях налоговый агент отсутствует, но налог все же должен перечисляться в бюджет. В таком случае физическим лицом подается специальная декларация.

Необходимо верно осуществлять расчёт необходимой к уплате суммы, поскольку ошибки в расчётах приводят к необходимости делать возврат или же доплату.

Содержание:

Основные сведения ↑

Налог на доходы физических лиц представляет собой сбор, выплата которого строго обязательна.

Если по каким-то причинам налоговый агент или же непосредственно само физическое лицо постарается увильнуть от его оплаты, то последует достаточно суровое наказание в виде штрафа или даже уголовной ответственности.

Также не допускается выплата меньшей суммы или же большей. В последнем случае можно осуществить возврат или зачтение средств в пользу иного платежа.

Налоговым агентам или физическим лицам, самостоятельно осуществляющим платежи НДФЛ, необходимо в обязательном порядке разобраться со следующими важными моментами:

- элементы налогообложения;

- порядок уплаты;

- законные основания.

Элементы налогообложения

Всем, кто тем или иным образом связан с НДФЛ, необходимо ознакомиться со следующими разделами налогообложения:

- налогоплательщики;

- исключения;

- объект налогообложения;

- налоговая база;

- налоговый период;

- налоговая ставка.

Плательщиками налога на доходы физических лиц на сегодняшний день являются:

- физические лица – граждане Российской Федерации и одновременно её налоговые резиденты;

- физические лица – лица, не являющиеся гражданами РФ, но получающие доход в результате ведения экономической деятельности на её территории

Также имеется перечень исключений – он включает в себя:

- ИП, работающих по упрощенной системе налогообложения;

- ИП, применяющих ЕСХН (единый сельскохозяйственный налог).

Объектом налогообложения признаются доходы, входящие в следующие категории:

- полученные на территории РФ и за её пределами резидентами Российской Федерации;

- дивиденды, а также иной доход в результате деятельности зарегистрированной в России организации;

- страховые выплаты при наступлении страхового случая;

- доходы от имеющихся у резидента авторских прав;

- доходы, полученные в результате сдачи в аренду помещения (любого типа и жилого, и нежилого);

- иные доходы, обозначенные в п.1 ст.№208 НК РФ.

Очень важно разобраться с налоговой базой. Она в обязательном порядке учитывает все доходы вне зависимости от их формы:

- в денежной;

- в натуральной;

- в виде материальной выгоды.

Причем налоговая база в обязательном порядке вычисляется по каждому виду доходов в индивидуальном порядке. Налоговым периодом признается один календарный год.

Также руководителям предприятий, делающих отчисления в виде налога на доходы физических лиц, следует помнить о возможности использования вычетов следующего типа:

- стандартных;

- имущественных;

- социальных;

- профессиональных;

- инвестиционных.

Порядок уплаты

Также необходимо в обязательном порядке соблюдать порядок уплаты. Чтобы не возникало каких-либо случайных ошибок при выполнении данной операции, следует максимально подробно ознакомиться с нормативной базой.

Она включает в себя следующие документы:

- Ч.2 Налогового кодекса Российской Федерации от 05.08.00 г. №117-ФЗ (с изменениями от 01.04.15 г.).

- Определение Верховного суда Российской Федерации №87-КГ14-1 от 21.01.15 г.

При возникновении каких-либо спорных ситуаций необходимо, прежде всего, ориентироваться на судебную практику. Так как именно на неё обычно опирается суд при проведении разбирательства по делу.

Порядок уплаты налога рассматриваемого типа в бюджет максимально подробно рассматривается в ст.№174 НК РФ.

Упрощенно данный процесс выглядит следующим образом:

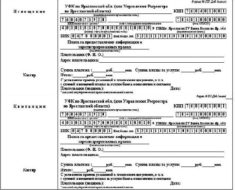

- формируется специальная декларация и передается в налоговую службу по месту регистрации;

- самостоятельно вычисленная сумма налога перечисляется в бюджет.

Очень важно помнить, что реквизиты, используемые при формировании платежного поручения, меняются ежегодно. В первую очередь это касается КБК – кода бюджетной классификации.

Перед проведением платежа следует убедиться, что данный код полностью актуален. Узнать КБК можно достаточно просто – необходимо посетить официальный сайт Федеральный налоговой службы.

Использование устаревших реквизитов приведет к переводу денег не по назначению, что приравнивается к неуплате НДФЛ.

Имеется один важный нюанс, который касается порядка уплаты налога на доходы физических лиц. Отдельная категория плательщиков обязана осуществлять платеж авансового типа.

Данную операцию выполняют следующие лица:

- нотариусы;

- адвокаты;

- иные лица, ведущие частную практику и получающие в результате этого какой-либо доход.

Величина аванса для каждой категории налогоплательщиков определяется в индивидуальном порядке.

Налоговые органы, выполняющие расчет, ежемесячно присылают соответствующее уведомление по почте – в нем обозначается величина авансового платежа. Необходимо проводить его ежемесячно.

Также по НДФЛ обязаны свершать авансовые платежи все лица, не являющиеся налоговыми резидентами Российской Федерации.

Величина данного платежа для иностранных граждан, ведущих свою деятельность на основании наличия патента, фиксирована – она составляет 1 тыс. рублей.

Если же величина дохода будет выше обозначенного в действующем законодательстве для конкретного вида деятельности, нерезидент обязан в конце отчетного периода перечислить недостающую сумму в бюджет государства.

Законные основания

Налог на доходы физических лиц представляет собой одну из разновидностей прямых налогов. Вычисляется в процентном отношении от суммарного дохода конкретного физического лица.

При этом осуществляется вычет подтвержденных документально расходов. Все объекты налогообложения перечислены в ст.№209 НК РФ.

Определение налоговой базы максимально подробно рассматривается в ст.№210 Налогового кодекса Российской Федерации. Длительность налогового периода для каждого вида деятельности и определяется в ст.№210 НК РФ.

На основании действующего законодательства применяется стандартная налоговая ставка в размере 13%. Также имеются некоторые исключения.

Доходы отдельных типов облагаются пониженной или же, наоборот, повышенной ставкой:

| 35% | выигрыши и различного рода призы – независимо от формата приобретаемой выгоды; доходы процентного типа от различного рода вкладов, инвестиций; выгода в результате экономии на каких-либо процентах |

| 9% | дивиденды, полученные до 2019 года; доход по различного рода облигациям, эмитированным до 01.01.07 г. выгода, полученная в результате оформления доверительного управления покрытия ипотечного типа |

| 15% | такая ставка применяется налоговой службой для нерезидентов, получающих прибыль по причине участия в управлении российских организаций |

| 30% | применяется к нерезидентам Российской Федерации во всех остальных случаях |

Возможен ли возврат излишне удержанного НДФЛ ↑

Один из вопросов, чаще всего задаваемых плательщиками налога рассматриваемого типа: как вернуть излишне удержанный НДФЛ?

Дело в том, что агенты и другие лица, осуществляющие выплату в бюджет налога на доходы физических лиц, выполняют расчёт величины платежа полностью самостоятельно.

Иногда случаются ошибки в расчетах в большую сторону. Подобную ситуацию можно разрешить несколькими способами.

Должностным лицам, имеющим непосредственное отношение к расчету величины налога на доходы физических лиц необходимо в обязательном порядке максимально подробно разобраться со следующими моментами:

- возникновение переплаты;

- порядок возврата;

- как отразить операцию в программной среде 1С: Бухгалтерия?

Возникновение такой ситуации

Процесс расчёта величины налога на доходы физических лиц достаточно сложен. При выполнении данной операции необходимо учитывать множество самых разных факторов.

Например, в налогооблагаемую базу не включается некоторые социальные платежи, а также иные. Именно по причине их учета в процессе вычисления налога возникают излишне уплаченные суммы.

В такой ситуации ничего страшного нет, законодательство ответственности за это не предусматривает.

Разрешить подобного рода ситуацию можно различными способами:

- осуществить возврат;

- осуществить перезачёт в счет обязательного к уплате НДФЛ в будущем.

Проще всего разобрать данную ситуацию на примере. В 2012 году налогоплательщик осуществил излишнюю уплату НДФЛ на сумму 2.5 тыс. рублей.

При этом за следующий отчетный период (в 2013 году) налог на доходы физических лиц был уплачен в неполной мере (недостача – 1.5 тыс. рублей).

В такой ситуации излишне уплаченный в 2012 году налог был зачтен в счет задолженности за 2013 год. Разница между переплатой и недостачей перечислена на счет плательщика.

Порядок возврата

Если осуществлена переплата при отсутствии задолженности, то возникает закономерный вопрос: как вернуть излишне уплаченный НДФЛ?

Данный процесс регламентируется на законодательном уровне и выглядит следующим образом:

- заполняется 3-НДФЛ;

- декларация подается в налоговые службы по месту регистрации.

Сформировать декларацию по форме 3-НДФЛ достаточно просто. Можно сделать это на официальном сайте Федеральной налоговой службы.

Видео: удержание НДФЛ с начисленной заработной платы сотрудников

Процесс внесения всех необходимых данных в форму будет сопровождаться подробными подсказками.

Отражение операций в 1С

Необходимо помнить, что такая операция, как возврат НДФЛ, должна отражаться соответствующим образом в специальной бухгалтерской программе 1С.

Порядок возврата налога рассматриваемого типа должен быть выполнен согласно ст.№78 и ст.№79 НК РФ.

В приложении 1С: Бухгалтерия процесс возврата отражается следующим образом:

| В базу данных вводится документ под названием «Возврат НДФЛ» следующим образом | открываем рабочий стол программы; открываем закладку «Налоги и взносы»; кликаем на «Возврат НДФЛ» |

| После выполнения обозначенных выше действий необходимо проводит перечисление денег | открываем меню «Действие»; кликаем на пункт «На основании»; выбираем «Зарплата к выплате» |

После открытия последнего пункта вносим откорректированную информацию, и она заносится в базу после закрытия окна. Перерасчет осуществляется в автоматическом режиме.

Возникающие нюансы ↑

Имеется большое количество самых разных нюансов, которые касаются как резидентов Российской Федерации, так и не являющихся ими лиц. Следует это обязательно учитывать при формировании отчетности.

Для резидента

Налогоплательщикам-резидентам Российской Федерации необходимо помнить, что возврат излишне уплаченного НДФЛ возможен только в случае, если отсутствуют какие-либо иные задолженности перед государством.

В противном случае возврат осуществлен не будет. Вся сумма переплаты будет направлена на погашение уже имеющейся задолженности по налогам.

Для нерезидента

Если налогоплательщик резидентом Российской Федерации не является, но каким-либо образом получает доход на её территории и осуществил излишнюю уплату налога на доходы физических лиц, необходимо руководствоваться ст.№7 НК РФ.

Так как для данной категории налогоплательщиков действуют иные правила возврата. В указанной статье обозначаются все наиболее важные нюансы касательно налогообложения нерезидентов РФ.

Следует помнить, что несоблюдение налогового законодательства карается достаточно сурово, но излишняя уплата НДФЛ ничем не грозит.

Несмотря на это, необходимо относиться максимально внимательно к расчётам данного налога, так как какие-либо ошибки могут негативно сказать на дальнейшей работе организации или индивидуального предпринимателя.

Поделитесь в соц.сетях: